Martin Galstyan, président de la banque centrale d’Arménie, saluait au cours d’une conférence de presse le 15 mars, la retenue et le calme inédits des Arméniens face aux récentes fluctuations du rouble et du dollar.

Par Aram Gareginyan

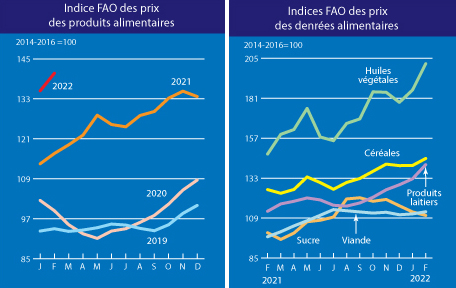

Précisons que cette conférence ne revêtait aucun caractère extraordinaire du au contexte de la guerre en Ukraine et des sanctions contre la Russie. La Banque centrale communique régulièrement sur ses décisions concernant son “taux directeur" et ce dernier rendez-vous était inscrit de longue date à son calendrier. Le "taux directeur" de la Banque centrale arménienne, ou "taux de refinancement", est celui auquel elle consent à prêter à court terme de l’argent aux banques commerciales du pays. Il vient d'être relevé de 8 à 9,25%, incitant ainsi les établissements de crédit à une limitation de leur offre de prêts aux ménages et aux entreprises, et entrainant possiblement une action de levier sur l'inflation en forte hausse depuis 18 mois. Cette dernière s'explique par une forte augmentation du prix des matières premières et des commodités vivrières elle-même consécutive à la reprise économique et industrielle post-confinements.

En tant qu'exportateur de molybdène, mais surtout d’or et de cuivre, l’Arménie, d’un côté, profite du cours exceptionnellement élevé de ces valeurs sur les bourses mondiales, mais en revanche, continue de devoir importer la majorité des denrées alimentaires de base qu'elle consomme (blé et viande de volaille pour leur plus grande partie, la totalité de son sucre et quasiment celle de son huile et de son beurre), de même que son gaz et les hydrocarbures dont elle a besoin. Ces approvisionnements étant réglés au plus haut coût, la demande en dollars a significativement augmenté. Pour ne rien arranger, à la suite de la guerre du Karabakh de 2020, un certain nombre de dépôts bancaires en dollars a été retiré.

« Je tiens à remercier notre population pour son comportement responsable et avisé en ce qui concerne la gestion de ses finances et qui n'a jamais cédé à la panique », a-t-il dit, « grâce à cela, la banque centrale ne voit aucune raison de limiter les retraits en devises étrangères ou les paiements sur l'étranger ».

Par ailleurs, cette attitude a permis d'éviter l'intervention de la banque centrale sur le marché des changes pour apaiser la volatilité du dram arménien contre le dollar qui n'accuse qu'une légère baisse début mars, à 506 drams contre 482 en janvier dernier. Il n’y a pas eu de mouvement de panique ni d'achat massif de dollars, malgré les écarts de conversion. Dans les banques arméniennes, il était de 4% pour l’euro (env. 20 drams) et de 20% à 40% pour le rouble.

Malgré tout, il serait erroné de penser que la situation reste normale, les conséquences des sanctions occidentales contre la Russie, partenaire clé du commerce extérieur de l’Arménie, sont patentes. Selon les estimations préliminaires de la banque centrale, les flux de transferts financiers en provenance des travailleurs émigrés en Russie, source de revenus importante pour de nombreux ménages en Arménie, vont diminuer de 20%.

Cependant, d'après Hayk Avetisian, chef du département de politique monétaire de la banque centrale, si ces transferts participent encore de manière significative au pouvoir d’achat des citoyens, l’économie nationale en est moins dépendante qu’auparavant. Leur part dans le produit intérieur brut (PIB) est passée de 15 à 7-8%, le total des transferts en provenance de Russie, de 80 à un peu plus de 50%. Malgré tout, en valeur brute, leur montant s'élève à la somme considérable de 464 millions de dollars et constitue une manne vitale pour des régions comme celles de Shirak ou de Gegharkunik dont de nombreux hommes dans la force de l'âge sont employés à des travaux saisonniers en Russie.

Pour les exportateurs arméniens, la Russie est le premier acheteur de produits finis arméniens, des problèmes de retard ou de dépréciation des paiements pourraient se poser en raison des fluctuations de taux de change, entrainant de sérieux problèmes de trésorerie de ces entreprises dans leurs opérations courantes au niveau par exemple du paiement des salaires, des taxes et des services publics, etc. Le gouvernement et la banque centrale discuteront à ce sujet des modalités de la mise en place d'aides ciblées.